Einfach erklärt: Zertifikate

Beginnen wir bei der Erklärung eines Zertifikats mit einer Annahme, die Freude bereitet: Sie haben Geld übrig und möchten es anlegen. Doch diese Freude wird sogleich durch die aktuelle Phase niedriger Zinsen getrübt. Nun wird gegrübelt. Gibt es vielleicht eine interessante Alternative zu klassischen Anlageprodukten? Eventuell ein Zertifikat?

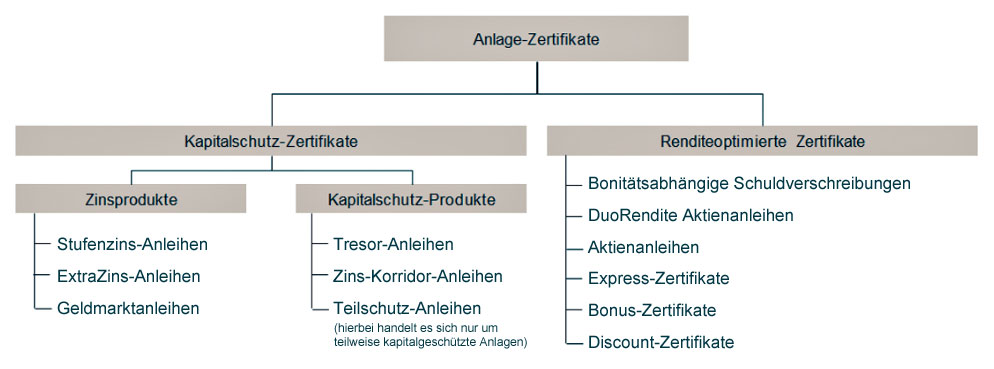

Bestimmte Zertifikatetypen können überwiegend als defensive Möglichkeit genutzt werden,

um Geld zu investieren: die sogenannten Anlage-Zertifikate. Deshalb beschränken wir uns bei der weiteren Erklärung auf diesen Bereich, Papiere mit hohem Hebel zum Spekulieren bleiben außen vor.

Zertifikate gibt es schon lange, sie werden in Deutschland seit den frühen 1990er Jahren angeboten. Damals ging beispielsweise das erste Papier an den Start, das die Wertentwicklung des bekanntesten deutschen Aktienindex DAX® exakt abbildete. Wer sich dafür interessierte, brauchte somit nicht alle 30 DAX-Aktien an der Börse einzeln zu kaufen, sondern konnte sich mit einem Zertifikat an der Wertentwicklung der wichtigsten deutschen Aktiengesellschaften beteiligen.

Damit sind wir bei der Funktionsweise eines Zertifikats. Je nach Konstruktion leiten sich Zins- und/oder Rückzahlung und damit auch der Wert des Zertifikats von einer bestimmten Bezugsgröße ab. Die Rede ist dann häufig vom „Basiswert“ – das sind in der Regel Aktien oder Indizes, es können aber auch Rohstoffe oder Devisen sein. Abhängig von der jeweiligen Ausgestaltung sind Renditechancen in jeder Marktsituation möglich – sowohl bei steigenden, seitwärts laufenden oder sogar fallenden Kursen des Basiswerts. Das ist übrigens ein wichtiger Unterschied zum Käufer z. B. einer Aktie, der sich nur dann freuen kann, wenn der Kurs steigt. Darüber hinaus sind passende Produkte für jede Risikoneigung erhältlich, von konservativ mit 100 Prozent Kapitalschutz, über Teilschutz-Produkte bis hin zu risikofreudig.

Zum Schluss folgt ein bedeutender Hinweis. Zertifikate werden in der Regel von einer Bank emittiert – also ausgegeben – und sind aus rechtlicher Sicht Inhaberschuldverschreibungen. Warum das wichtig ist? Sollte das Institut, das das Zertifikat ausgegeben hat, zahlungsunfähig werden, droht ein Verlust des eingesetzten Kapitals. Sogar ein Totalverlust des eingesetzten Kapitals ist möglich. Das ist das sogenannte Emittentenrisiko. Daher kommt der Auswahl eines soliden Geldinstituts eine wichtige Rolle zu. Mit dem jeweiligen Zertifikat können neben dem Emittentenrisiko auch weitere Risiken einhergehen. Daher sollte sich der Anleger das Zertifikat, dessen Funktionsweise und die damit einhergehenden Vor- und Nachteile im konkreten Fall sorgfältig anschauen und sich beraten lassen.

Zugegeben, die Vielfalt an Zertifikaten ist hoch. Anleger sollten sich deshalb Gedanken über Risikobereitschaft, Laufzeit, Wahl des Emittenten etc. machen. Gut ist: Wer viele Möglichkeiten hat, findet auch leichter etwas, das individuell zu ihm passen könnte.

Nun folgt die Antwort auf die vielleicht wichtigste Frage: Wer kann mich kompetent beraten? Jederzeit gerne die Berater Ihrer Sparkasse. Diese filtern gemeinsam mit Ihnen aus dem breiten Angebot der DekaBank, dem Wertpapierhaus der Sparkassen, das Zertifikat für Sie heraus, das für Sie passen könnte.